Aramco: en plena crisis climática, la petrolera protagoniza la mayor salida a bolsa de la historia

La petrolera estatal de Arabia Saudita, se prepara para hacer la salida a bolsa más grande la historia.

Por Canal26

Domingo 8 de Diciembre de 2019 - 12:50

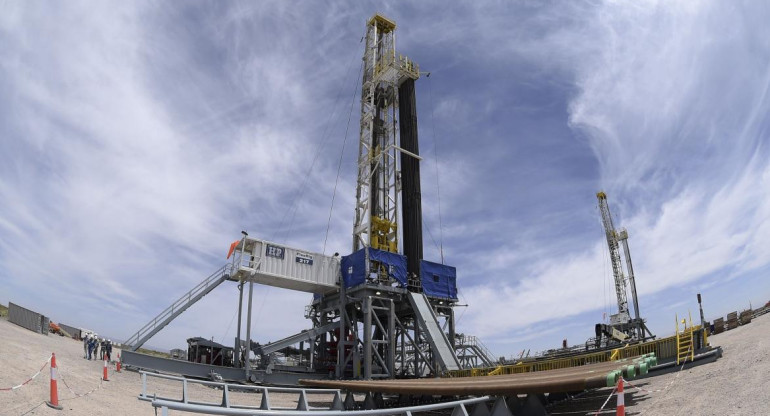

Aramco

Aramco

Con los gigantes del sector petrolero en el punto de mira y tratando de emprender una reconversión inclinándose hacia las renovables y justo cuando los líderes mundiales tratan de buscar una salida al laberinto de la crisis climática en el marco de la COP25, la empresa que más ha contribuido a las emisiones de gases de efecto invernadero en las cinco últimas décadas, busca el favor de los inversores.

Los funcionarios saudíes buscan que la petrolera más grande del mundo, Saudi Aramco, protagonice el mayor estreno bursátil hasta ahora.

Hace tres años, la primera tentativa de salir al mercado, también bajo la batuta del príncipe heredero Mohamed Bin Salmán, se saldó con un sonoro portazo del gran capital, que veía muy alta su valoración. En la actualidad, el precio por acción fijado y con la próxima semana como fecha, la sensación generalizada es de que Riad no puede permitirse otro situación similar.

Con una participación mayoritaria de inversores locales, la petrolera más grande del mundo abrirá el 1,5% de su capital accionario. La operación superará las IPO de Alibaba y Microsoft.

Con 76.000 empleados, casi la mitad que la compañía Apple, Aramco declaró en 2018 un beneficio de 111.000 millones de dólares, casi el doble que firma de la manzana. Bombeó 10 millones de barriles diarios, una cifra que únicamente tres países (EE UU, Rusia y Arabia Saudí) y una compañía (la propia Aramco) pueden medir en doble dígito los millones de barriles que producen cada día.

A pesar del primer revés, esta será la mayor salida a Bolsa de la historia, relegando la de la china Alibaba en un ya lejano 2014; y supondrá la entrada del país más potente del golfo Pérsico en el libro Guinness de los récords de la economía.

No obstante, Riad necesita ingresos extraordinarios y a corto plazo para cuadrar unas cuentas públicas que atraviesan su peor momento, con la balanza fiscal en negativo por quinto año consecutivo y que en 2020 rozará los 50.000 millones de dólares de déficit. Para salir de números rojos sin nuevos ingresos extraordinarios necesitaría que el barril de Brent este por encima de los 80 dólares, casi un imposible.

“Incluso después de la salida a Bolsa de Aramco y dada la intención de mantener la deuda pública por debajo del 30%, Arabia Saudí necesita precios altos del crudo para hacer mover su economía. Al menos, hasta que pueda diversificarse”, sentenció Oswald Clint, de Bernstein Research, en referencia al ambicioso plan de inversiones que quiere poner en marcha ese país de ahora a 2030, según consignó El País.

Para asegurar una buena salida Riad ha puesto toda la carne en el asador, con la banca nacional redoblando las ventajas financieras para que sus ciudadanos puedan comprar acciones a crédito y el regalo de una acción por cada 10 compradas a título individual siempre y cuando se cumpla un compromiso de permanencia de al menos 180 días en el valor.

Además cuenta con sus aliados regionales. Kuwait, que prepara la chequera de dinero público para entrar con 1.000 millones de dólares en el capital de Aramco, y Abu Dhabi, que aportará otros 1.500.

Más allá de lo puramente recaudatorio, el inicio de cotización de Aramco es, también, una forma de desligar el rumbo de Arabia Saudí de un sector abocado a una tendencia inequívocamente en declive.

Con 5 de los 10 mayores campos petroleros del planeta en su territorio y casi el 90% de las exportaciones y más del 40% del PIB, Bin Salmán reconoció “somos adictos (al petróleo]). Es peligroso: ha retrasado el desarrollo de otros sectores”, reconoció.

La promesa para los inversores es clara: participar, si acaso mínimamente, de una actividad que ha llevado al reino del desierto a más que duplicar su renta per cápita en menos de tres décadas, con un dividendo nunca inferior a 75.000 millones de dólares al año en el próximo lustro.

Pocos dudan de que los mejores años del sector han pasado. Los motivos para dudar de su salud futura se imponen por su propio peso: el avance de la electrificación, el abaratamiento de las baterías y la eficiencia en el transporte adelantarán el pico de demanda de petróleo a mediados de la década de 2030.

"Hay que tener en cuenta la gran ventaja de Aramco: tienen, por mucho, el petróleo más barato del mundo y serán los últimos en sacar crudo”, dijo Gonzalo Escribano, director del programa de Energía y Cambio Climático del Real Instituto Elcano.

“En los lugares más baratos de extracción por fracking en EE UU, el coste ronda los 40 dólares por barril. Ellos, en cambio, están extrayendo a seis dólares. Si hay una petrolera, es esta”, añadió.

“La salida a Bolsa de Aramco también arroja una luz incómoda y brillante sobre la desaceleración de la demanda de crudo”, subrayan los analistas de Bloomberg en un estudio reciente.

“Arabia Saudí puede estar considerando que es mejor seguir adelante ante la perspectiva de que el precio del petróleo siga bajando”, añade. Además, existen una serie de “riesgos que hacen que, claramente, Aramco no sea una opción para todos los inversores: los recientes ataques a sus instalaciones en Abqaiq han subrayado su potencial vulnerabilidad ante el riesgo geopolítico y, aún más importante, las políticas que buscan limitar las emisiones de carbono pueden impactar negativamente en la demanda y el precio del crudo a largo plazo”, destacaron.

Aramco acarrea, además, un considerable retraso en un proceso de diversificación que pasa más por añadir fases de la cadena de suministro de carburantes que por una transición hacia las renovables.

Mientras que petroleras occidentales, con Shell, BP y Repsol a la cabeza, han redirigido su actividad hacia la generación de energía limpia, el camino trazado por la firma saudí pasa por crecer en el sector del refino y los petroquímicos.

Con su aun inmenso poder de influencia en la Organización de Países Exportadores de Petróleo (OPEP), Arabia Saudí ha movido ficha esta semana para asegurarse de que el cartel que lidera siga limitando el suministro y oferta con nuevos recortes.

En ese marco, los constantes señalamientos sobre el régimen de Riad por torturas y otras violaciones de los derechos humanos no han puesto las cosas fáciles para la compañía. En primer lugar, porque Arabia Saudí se encuentra en la mira de la plana mayor de organizaciones internacionales del ramo y los inversores y también porque supone una importante barrera en el momento en el que decida ir más allá de la Bolsa local.

Temas del momento

Más Leídas

-

1

Riesgo país en los países de América, hoy martes 1 de abril de 2025

-

2

Alternativa al préstamo para jubilados de ANSES: cómo acceder a un crédito de hasta 50 millones de pesos

-

3

ANSES y AUH: qué grupo de beneficiarios perderá la asistencia económica en abril 2025

-

4

Riesgo país en los países de América, hoy lunes 31 de marzo de 2025

-

5

Mercado Pago suspenderá a todas las cuentas que realicen estos movimientos: las operaciones que hay que evitar