Deuda: las claves de la oferta a los bonistas que busca evitar un juicio por default

Será publicada en Boletín Oficial durante el día de hoy. Fuentes oficiales indican que tiene varios atractivos financieros para llegar a una reestructuración exitosa.

Por Canal26

Domingo 5 de Julio de 2020 - 11:28

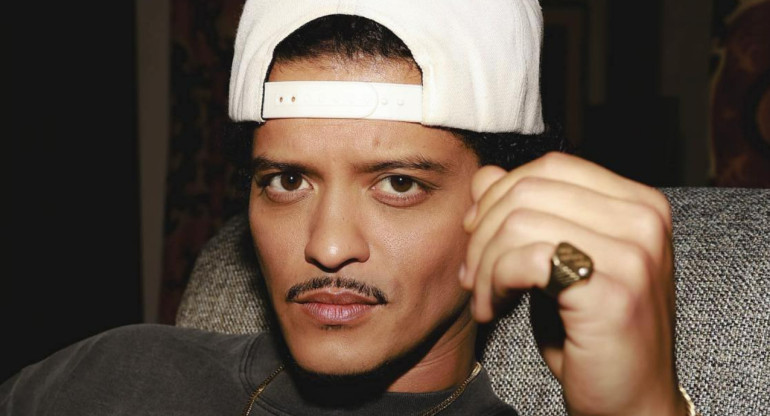

Alberto Fernández y Martín Guzmán, NA.

Alberto Fernández y Martín Guzmán, NA.

El Gobierno nacional definió los detalles finales para la presentación de una nueva oferta ante la Comisión de Valores de Estados Unidos, con miras a completar todo el proceso de la reestructuración de la deuda, por US$ 67.500 millones, para el próximo 24 de julio.

Hoy se publicará en el Boletín Oficial con la firma del Presidente, el ministro de Economía y el jefe de Gabinete, Santiago Cafiero.

La oferta, que busca evitar un juicio por default, ofrece una iniciativa de reestructuración que aún no tiene los porcentajes de adhesión necesarios entre los acreedores privados para bloquear la posibilidad de una demanda.

Si no se consiguen los votos para cumplir con las CAC´s, al gobierno no le quedó otra alternativa que extender por seis semanas la ventana de negociación.

De acuerdo a la interpretación en el Gobierno, la oferta es muy buena y resultará atractiva para los bonistas y satisface muchas exigencias planteadas en la negociación. El ministro atravesó los límites de sostenibilidad de la deuda externa recomendados por el Fondo Monetario Internacional (FMI) y achicó su agresivo recorte del capital y los intereses adeudados, ante la imposibilidad de cerrar un deal con la mayoría de los acreedores privados.

La amplitud final de la propuesta a presentarse es responsabilidad política del Presidente Fernández, que decidió aumentar la oferta original -más de 10.000 millones de dólares- con el objetivo de lograr una reestructuración exitosa de la deuda en medio de la crisis económica causada por el COVID-19.

Con este marco político y económico, se entiende el malestar de Alberto Fernández con BlackRock y su poderoso CEO, Larry Fink. El jefe de Estado solicitó a su colega mexicano, Andrés Manuel López Obrador (AMLO), que hablara con Fink para tener un punto de contacto entre las aspiraciones de BlackRock y las necesidades financieras de la Argentina. Esa conversación se dio hace unas semanas, y pareció que había sido auspiciosa para la Argentina.

La propuesta que se haría pública este domingo establece las siguientes condiciones legales y financieras:

1. El plazo de negociación se estira hasta mediados de agosto, cuando estaba previsto su vencimiento el próximo 24 de julio. Esta decisión se tomó considerando que iniciaron las vacaciones en Estados Unidos, y que entonces será necesario más tiempo para lograr los acuerdos que permitan alcanzar las mayorías previstas en las Cláusulas de Acción Colectiva (CAC’s).

2. Se reconoce a los titulares de bonos Exchange 2005-2010 sus derechos adquiridos, que serán incluidos sin modificaciones en los nuevos títulos a canjearse.

3. El Valor Presente Neto (VPN) de los bonos será promedio de 53,3 dólares por cada lámina de 100 dólares. Y en el caso de los Exchange, alcanzará a 57 dólares de VPN.

4. La quita de capital será promedio del 3 por ciento. Y de cero en los bonos Exchange.

5. Se reconocerán los intereses devengados del capital al 31 de agosto de 2020 para los titulares que adhieran entre las fechas tope de negociación.

6. Se pagarán los intereses del cupón en febrero y agosto de cada año. Esto implica un adelanto temporal, beneficioso para los bonistas, y arrancará en agosto de 2021. El porcentaje rondaría el 1 por ciento anual.

Temas del momento

Más Leídas

-

1

Banco Nación lanzó una atractiva promoción para cargar nafta con descuentos: cuáles son los requisitos

-

2

AUH: ANSES informó cómo acceder al pago de $188.000 por hijo del complemento de 2024

-

3

Préstamos personales para jubilados: los tres bancos que dan créditos de hasta $50.000.000 en abril 2025

-

4

Mercado Pago suspenderá a todas las cuentas que realicen estos movimientos: las operaciones que hay que evitar

-

5

Préstamos con Cuenta DNI: estas son las personas que no pueden pedir un crédito con la aplicación